A luglio o a ottobre scatterà l’aumento di un punto dell’aliquota ordinaria dell’Iva. Non è facile definirne l’impatto in termini redistributivi. Il rincaro ricade senz’altro di più sulle famiglie più abbienti. Ma se si considera l’incidenza dell’Iva, il discorso cambia.

CONSUMI O REDDITO?

Salvo eventuali interventi legislativi che slitterebbero il problema in autunno, di cui peraltro si discute molto in questi giorni, da luglio 2013 dovrebbe scattare il temuto aumento dell’aliquota ordinaria dell’Iva dal 21 al 22 per cento. Nonostante l’effetto della manovra sui consumi aggregati sia certamente negativo nel breve periodo, l’impatto in termini distributivi non è altrettanto chiaro.

La ragione dell’incertezza dipende non soltanto dalla complicata struttura dell’imposta, ma anche da come si valuta il suo livello di redistribuzione. Ad esempio, , se la valutazione è effettuata disaggregando la spesa totale delle famiglie in quote di spesa a tassazione ordinaria, agevolata ed esente per ciascun quintile della popolazione ordinata in funzione del livello di consumo, allora l’imposta sui beni a tassazione ordinaria si configura come progressiva. Altri studi, tuttavia, hanno mostrato come in realtà l’Iva, nel suo complesso, sia un’imposta altamente regressiva se valutata rispetto al reddito.

Come conciliare questi aspetti? Il livello di redistribuzione operato dall’Iva è stato qui analizzato attraverso un modello di microsimulazione fiscale che integra in un’unica base dati informazioni dettagliate sui livelli di consumo (dall’indagine Istat sui bilanci delle famiglie) e sui livelli di reddito (dall’indagine Istat sui redditi e le condizioni di vita) per un campione rappresentativo di famiglie italiane. In questo modo è possibile condurre un’analisi simultanea degli effetti distributivi dell’imposta sia rispetto al reddito che rispetto al consumo.

Le figure seguenti riportano la distribuzione per decili di reddito (figura 1) e per decili di spesa (figura 2) delle quote di consumo tassate rispettivamente al 4, al 10 e al 21 per cento (le restanti quote sono date dalle spese esenti e dai fitti imputati e, per semplicità, non vengono riportate nei grafici). (1)

Le figure riproducono in parte lo schema della tabella presentata nell’articolo di Francesco Daveri e portano sostanzialmente alle stesse conclusioni, sia che si consideri un ordinamento delle famiglie rispetto al reddito o rispetto al consumo. Infatti, in generale, le figure indicano che le quote di spesa in beni e servizi tassati al 21 per cento (linea verde) crescono al crescere sia del reddito che del consumo, mentre le quote di spesa a tassazione agevolata (linee rosse e blu) decrescono al crescere dei livelli di reddito e di consumo.

L’INCIDENZA DELL’IMPOSTA

Ciò è sufficiente per concludere che l’aumento della sola aliquota ordinaria sia una misura “equa”? L’evidenza appena discussa porta alla conclusione che un incremento dell’Iva ordinaria produrrebbe un aggravio della tassazione sicuramente più elevato per le famiglie più abbienti. Tuttavia, ciò che è altrettanto importante considerare per valutare l’equità di una tale misura non è soltanto il valore monetario dell’ aggravio ma anche (e soprattutto) il suo peso rispetto alla spesa e al reddito di famiglie in condizioni economiche profondamente diverse.

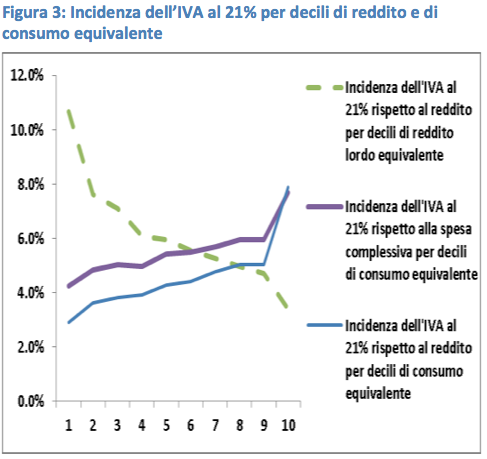

A tal fine, le seguenti figure riportano l’incidenza dell’Iva (ovvero il suo “peso” rispetto a un altro aggregato di riferimento, che può essere la spesa totale per beni e servizi oppure il reddito complessivo) per ciascun decile di reddito e di consumo. Si noti che le figure sono distinte a seconda che il gettito provenga da beni e servizi tassati rispettivamente al 4 (figura 3), al 10 (figura 4) o al 21 (figura 5) per cento.

Se ci concentriamo sull’impatto distributivo dell’Iva al 21 per cento (figura 3) possiamo notare come le conclusioni varino a seconda che si ordinino le famiglie rispetto al reddito o rispetto al consumo. Infatti, rispetto al reddito l’Iva al 21 per cento è chiaramente regressiva (linea verde), mentre si denota come un’imposta progressiva se l’ordinamento delle famiglie è definito in funzione dellaspesa (linee viola e blu). Nel caso dell’Iva al 10 per cento (figura 4), se si effettua la valutazione rispetto al reddito, l’imposta risulta ancora fortemente regressiva, mentre rispetto al consumo ha un andamento sostanzialmente neutrale. Infine, l’Iva al 4 per cento (figura 5) ha un andamentouniversalmente regressivo, sia che si consideri un ordinamento delle famiglie rispetto al reddito o rispetto al consumo. La figura 6 generalizza il quadro mostrando l’incidenza complessiva dell’Iva, sia rispetto al reddito che rispetto al consumo.

Come si può notare, l’incidenza complessiva dell’imposta è largamente trainata dalla sua componente al 21 per cento (figura 3), essendo quella col peso maggiore. La conclusione è quindi che nel complesso l’Iva è un’imposta fortemente regressiva rispetto al reddito e moderatamente progressiva rispetto al consumo. (2)

Tale evidenza pone chiaramente degli interrogativi su quale sia il metodo di valutazione da preferire. La letteratura suggerisce l’impiego di indicatori basati sulle risorse consumate lungo l’intero ciclo di vita per una valutazione ottimale dell’impatto distributivo di un’imposta. Ciò consentirebbe infatti di “livellare” le differenze tra i valori di consumo e di reddito che evidentemente emergono se invece ci si concentra su un ristretto intervallo di tempo.

Il problema è che indicatori delle risorse possedute lungo l’intero ciclo vitale sono difficilmente reperibili. Che fare dunque? Può essere utile riportare la traduzione di un paragrafo tratto dallaMirrlees review, ovvero il “libro bianco” scritto da un gruppo di esperti internazionali in sistemi di tassazione: “In assenza di informazioni appropriate sulle risorse possedute da un individuo lungo l’intero ciclo vitale, misure del reddito e dei consumi di breve periodo sono indicatori complementari del livello di risorse posseduto lungo il ciclo vitale e andrebbero impiegate con attenzione in combinazione le une con le altre. Tuttavia, poiché molte persone sono vincolate nelle loro capacità di prendere a prestito, per loro le misure di reddito di breve periodo sono più rilevanti”.(3)

L’indicazione sembrerebbe quindi quella di privilegiare misure basate sul reddito per le famiglie più bisognose e misure basate sul consumo per le famiglie più agiate. Sulla base della figura 6, dunque, l’incidenza dell’imposta dovrebbe semmai avere un andamento convesso, con la coda sinistra più alta rispetto a quella destra. In altri termini, l’Iva si configura come un’imposta tanto più regressiva quanto più stringenti diventano i vincoli di liquidità della famiglia (ovvero per le famiglie più bisognose ma anche per larga parte del ceto medio) e risulta leggermente progressiva solamente per le famiglie più benestanti. Di conseguenza, un aumento dell’aliquota ordinaria avrebbe indubbiamente effetti regressivi per gran parte della popolazione, soprattutto in un momento di crisi come quello attuale, in cui i vincoli di liquidità diventano più significativi.

* Le opinioni qui espresse sono esclusiva responsabilità dell’autore e non impegnano in alcun modo il ministero del Lavoro e delle Politiche sociali, presso il quale l’autore presta la propria attività professionale.

(1) I decili (di reddito o di spesa) sono 10 gruppi di uguale numerosità in cui possono essere suddivise le famiglie italiane, ordinate per valori crescenti del reddito o della spesa. La definizione di reddito impiegata per ordinare le famiglie in decili è quella di reddito monetario lordo dopo le imposte e prima dei trasferimenti. Analogamente per l’ordinamento rispetto al consumo si è impiegata la definizione di spesa monetaria effettiva.

(2) L’incidenza particolarmente elevata per i primi decili di reddito è dovuta alla scelta di escludere dalla definizione di reddito complessivo le componenti imputate (ad esempio i fitti figurativi). Chiaramente, lo stesso è stato fatto nel caso della spesa complessiva impiegata per la costruzione dei decili. Si noti inoltre che altri fattori potrebbero accentuare l’incidenza nei primi decili, quali ad esempio la scala di equivalenza impiegata (nel nostro caso la scala Ocse modificata). Ad ogni modo, definizioni leggermente diverse degli aggregati di reddito e di spesa non modificano gli andamenti complessivi riportati nel testo.

IL COORDINAMENTO NAZIONALE DELL'A.S.La COBAS, IL 7 FEBBRAIO 2015, A SEGUITO DI VOTAZIONE DELL'ASSEMBLEA, CON IL 75% DEI VOTI A FAVORE, HA DELIBERATO L'ADESIONE AL T.U. SULLA RAPPRESENTANZA SINDACALE DEL 14 GENNAIO 2014

IL COORDINAMENTO NAZIONALE DELL'A.S.La COBAS, IL 7 FEBBRAIO 2015, A SEGUITO DI VOTAZIONE DELL'ASSEMBLEA, CON IL 75% DEI VOTI A FAVORE, HA DELIBERATO L'ADESIONE AL T.U. SULLA RAPPRESENTANZA SINDACALE DEL 14 GENNAIO 2014

Scrivi al Dott. Claudio Calabisenti - Docente Universitario - Dirigente Nazionale A.S.La COBAS

Scrivi al Dott. Claudio Calabisenti - Docente Universitario - Dirigente Nazionale A.S.La COBAS